日本最大の卸電気事業である電源開発(通称J-Power)の株価の下落が止まりません。

主要事業は発電施設、電力を東京電力などに提供する事業です。電力はどんなに不況になっても需要があるため、手堅い事業、ディフェンシブ銘柄と思っている人も多いのではないのでしょうか?

ではなぜ安定した事業モデルなのに、電源開発の株価が下落しているのでしょうか?株価が下げ止まらない理由は何でしょうか?

今回はその電源開発の今後の業績、株の買い時、将来性、倒産確率などを考察してみたいと思います。

基本情報

先ずは、電源開発(Jパワー)の基本情報を見ていきましょう!

| 会社名 | 電源開発(通称Jパワー) |

| 業種 | 電力 |

| 会社概要 | 電気卸売、発電所開発 |

| 売上(通期予想) | 823,000百万円(前年比-9.9%) |

| 当期利益(通期予想) | 51,000百万円(前年比+20.6%) |

| PER | 5.0倍 |

| PBR | 0.32倍 |

| ROE | 5.27% |

| ROA | 1.52% |

| 自己資本比率 | 28.8% |

| 現在株価 | 1,404円 |

| 株主優待 | 無し |

| 配当(利回り) | 75円(5.34%) |

※2020年12月4日時点

電力事業といこともあって、コロナの影響は殆ど受けていません。むしろ利益は増益となっています。

また株価が急落しているため、PBRは0.32と格安株(バリュー株)であることを示しており、配当利回りも5%と非常に魅力的な値になっています。

これだけ見ると、安値にある今が買い時に見えますが、焦らず更に理由を違う視点で掘り下げていきましょう。

株価と見る、時系列

直近の株価の推移について見ていきましょう。

2007年~

リーマンショックによる世界同時株安、燃料費高騰、電力需要激減により売上、利益は低迷し株価が下げトレンドへとなる。(当時は火力と水力発電のみ展開していた)

2007年株価:4,170円(前年比-20.4%)

2008年株価:3,510円(前年比-15.8%)

2009年株価:2,640円(前年比-24.8%)

2010年株価:2,547円(前年比-3.5%)

2011年株価:2,047円(前年比-19.6%)

2013年~

業績が回復兆候にあることから上昇トレンドへ

2016年

主要顧客である電力会社の業績悪化により、J-Power自身の成長も見込めないため、株価が下落。

2016年:2,690円(前月比-37.8%)

2020年3月

コロナの影響により、世界同時株安が発生。

2020年10月:1,410円(前月比-13.1%)

2020年11月11日

MSCI指標から電源開発が外れる。11月末には、指標除外に伴い出来高が急上昇。(ファンドが売却と推測)

2020年11月:1,404円(前日比-0.4%)

業績

次にセグメント別の業績を確認していきましょう。

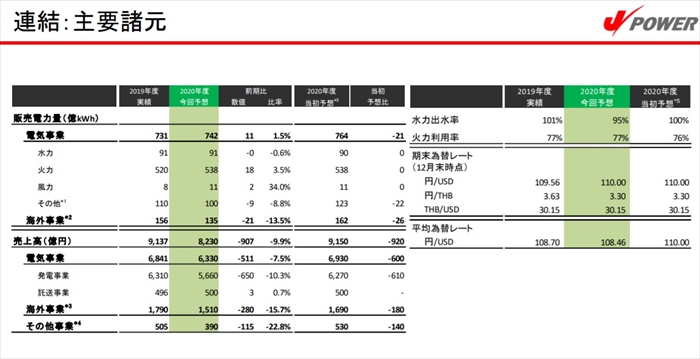

事業ポートフォリオは至ってシンプルです。国内の電力事業が売上の構成の約85%で、海外の電力事業が約14%となっています。

しかしながら、利益率を見ると国内は約4%が非常に低く、海外事業が利益率が約19%と高いことがわりますね。

なお国内の電力事業について更に細分化してみていくと、電源開発は水力、火力、風力に分かれていますが、中でも火力発電の割合が非常に高く売上を牽引しています。

リーマンショック、東北大震災以降は業績が低迷していましたが、緩やかに回復してきいるますね。

コロナの影響を受けた2021年3月末の予想は、電力需要が低迷したことあり売上は下がりましたが、利益は前年比超えとなっています。

(台湾チアフイ電力の株式売却利益80億を差し引いても利益は前年比を超えています)

コロナ禍の中で電力需要が多少低下していますが、電力事業ですので需要は絶対なくなりません。四半期で見てもそれほどの影響がないことがわかります。

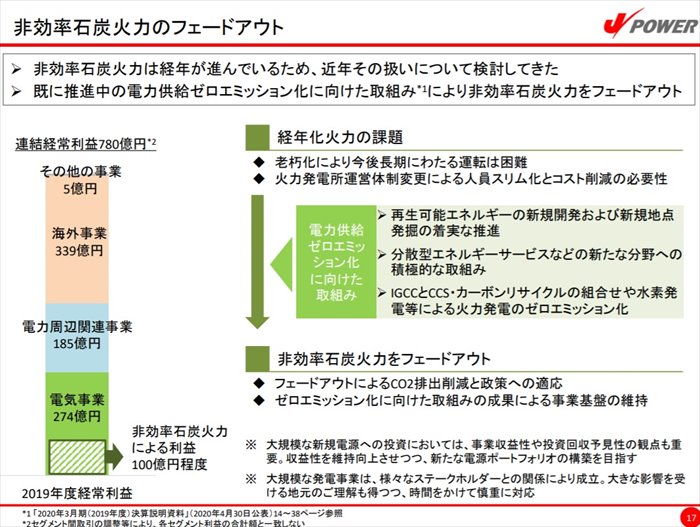

Jパワーにとって大きな問題、課題なのは、政府が掲げる石炭火力発電縮小政策です。

石炭火力発電はJパワーの売上の大半を占める事業なのですが、政府としては「非効率」「環境の影響」を問題視し、縮小する施策を方針をとっています。

そのためJパワーとしては、国内の火力発電事業依存からの脱却をする必要があります。

対策としては再生可能エネルギーの風力、地熱及び原子力へのスイッチを目指しています。しかしながら、青森に建設中の大間原発については訴訟や、法改正による基準不適用などいろいろな問題を抱えており、当初の稼働予定から大きく遅延をしている状態です。

火力依存からの脱却として、大きな電力を産んでくれる原発稼働は絶対に成功させないといけないと思われます。(風力、地熱より原発は大きなエネルギーを産むため)

キャッシュフローと倒産確率

キャッシュフロ-

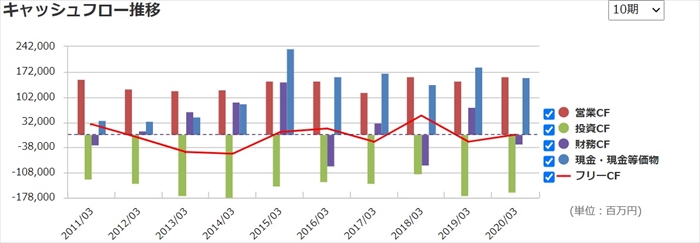

営業CFは綺麗な右肩上がりとはいえませんが、電力供給というインフラ事業を担っているため安定しています。

また原発開発、再生可能エネルギー、海外の電力施設への投資も積極的に実施しているため、投資CFも継続的高い水準にあります。

倒産確率

現状、現金資金は17138億円もあり、2020年通期も赤字ではありませんので直近で会社が潰れる心配はありません。

株価チャート

石炭火力依存、原発開発の問題、MSCIからの除外により大きな下げトレンドとなっており、まだ反発は見られません。

価格が低水準になってきたからといって急いで買う必要はないと思います。(現状、買い時ではない)

再生可能エネルギーについては着実に売上、利益ともにあがってきていますので、株価の復活、将来性は個人的には充分にあると思っています。

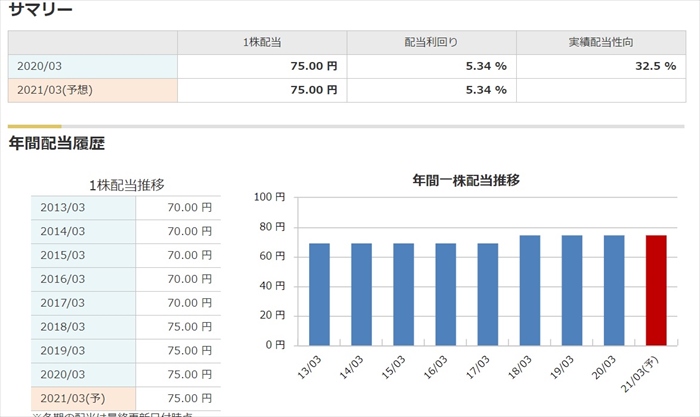

配当金

株価が低迷しているため、5%強の配当利回りとなっています。

今年度も昨年同様の75円の配当を予定しており、現時点ではの配当性向も26.9%となっており、余力も充分ある状態です。

そのため今後も配当維持、増配の期待も出来そうです。

株主優待

優待制度はなし

Twitter、掲示板の反応、口コミ

ネットでの口コミを確認しましたが、株価が格安であると判断している人が多かったです。

またインフラ企業ということもあり、長期的に購入するにはよい時期であるという肯定的な意見が多く見受けられました。

否定的な意見としては、顧客である東京電力などの各社の業績が低迷しているため、不安視している声も見受けられました。

まとめ

- インフラ企業であるため売上は安定

- コロナ禍の中でも、売上は安定

- 石炭火力発電に依存しており、ポートフォリオの転換が必要

- 高配当株であり、配当性向も問題なし

- PBRは格安指標

日本の電力施設の大半を担っている会社です。火力縮小というエネルギー市場の転換期のあおりを受け、下がっていますが、株価は低迷しれど、不人気になれど需要はあります。

また今後を見据えた投資(再生可能エネルギー)も積極的に実施しているため、将来性も問題なく、高配当株として長期的保有するには魅力的だと思っています。

そのため買い時を狙って株価を監視していきたいと思います。

管理人の結論:トレンドの展開、株価の反発を見極めて株の購入を進めたい