高配当株戦略をとっている投資家において、利回りが高くて魅力的なのが銘柄として総合商社の株が挙げられます。

しかし、総合商社は景気敏感株です。景気が悪くなり、消費が減り、世の中に回るモノが減れば、それを生業としていてる商社は大打撃を受けるのです。

直近ではコロナショック、原油価格の暴落もあり、総合商社の株も大きく下落しています。これらの影響によりすべての商社が大打撃をを受けていると思いきや、なんと増益となっている商社もあるのです。

今回は7大総合商社の中で、どこが不況時に強く、長期保有に適しているのか、今回のコロナショック、原油価格暴落の結果(株価、業績、配当)を踏まえて徹底比較をして、どれが買いなのかを個人的にランキングをつけたいと思います。

三菱商事

| 会社名 | 三菱商事 |

| 株価年安値(年初から下落値) | 2,520円(-15%) |

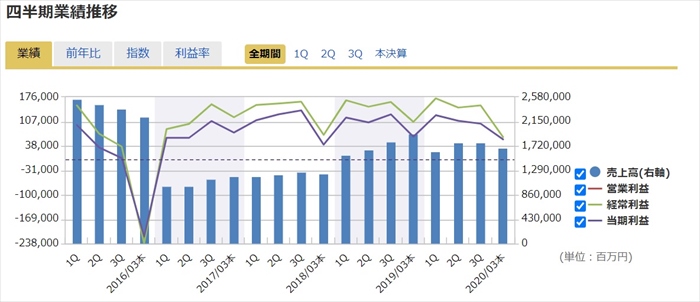

| 通期業績 | 減収減益 |

| 4Q売上( 前年度比) | 3,350,234百万円(-14.4%) |

| 4Q純利益(前年度比)) | 162,045百万円(+9.1%) |

| 資源セグメント構成比 | 約50%(利益ベース) |

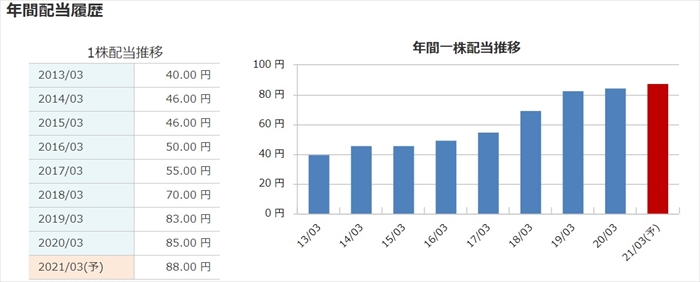

| 配当 | 134円(増配) |

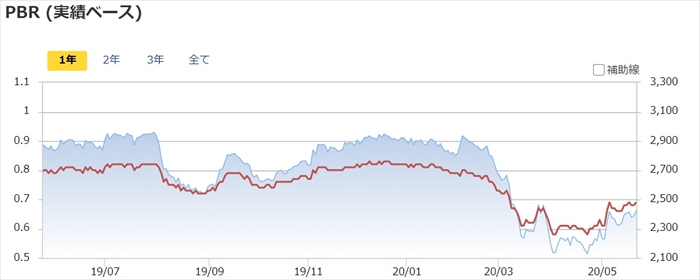

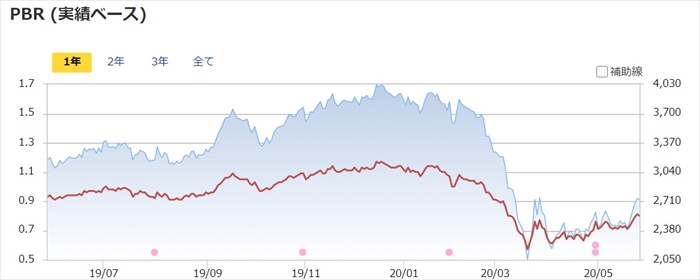

総合商社、総資産No1の三菱商事です。コロナ、石油ショックで日経平均は平均約30%ほど落ちましたが、流石三菱商事!15%しか下落していません。

私も落ちるナイフ状態の中で購入をしていました。

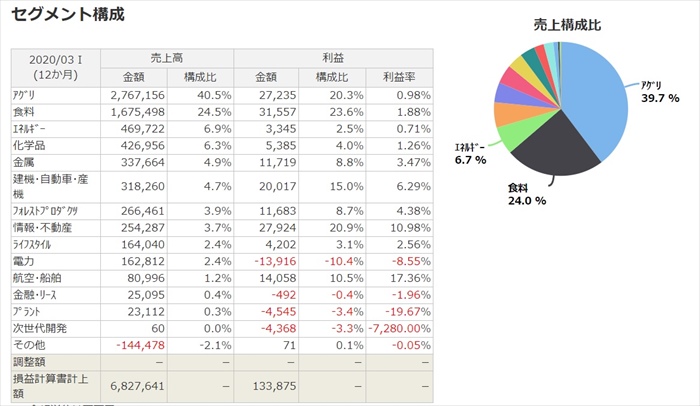

下落幅は少ない理由としては14つものセグメントに分散されていることと、エネルギー事業の比率が低いことが挙げられます。

特に今回はコロナと同時に石油暴落が起きていますので、エネルギー事業の影響が非常に大きいです。

不況時はエネルギーや金属などの資源市場が冷え込みやすい傾向にありますので、このことは理解しておきましょう。

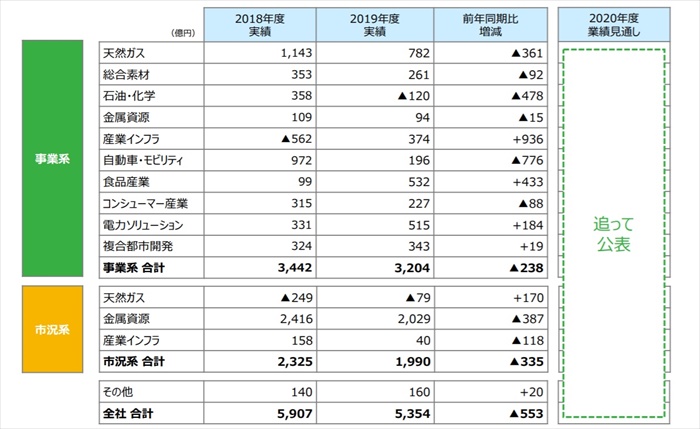

コロナの渦の中、三菱商事も天然ガス、石油のエネルギー事業は、前年比で大きく減益していることがわかりますね。

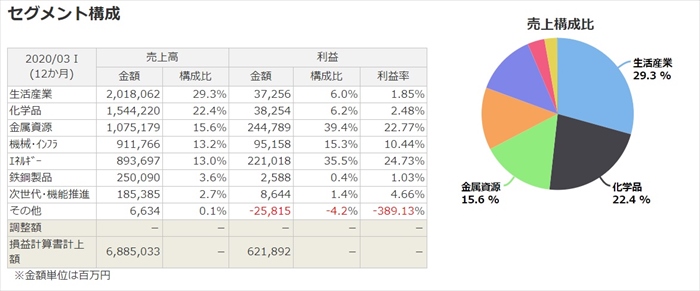

また構成として特に金属資源の比率が高いことにも理解しておくべきポイントです。資源関連の割合を計算すると会社利益の約50%にのぼります。

資源セグメントですので、不況時は50%の事業が大きく影響を受けるということです。

コロナの影響が出始めた4Qについては、原油価格暴落などはありますが前年比では増益であり、まだまだ影響範囲は局所的であったといえるでしょう。

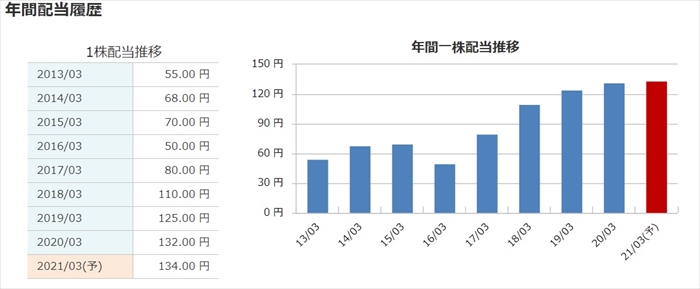

商社の中でも配当利回りが高い三菱商事ですが、情勢が不安定な中で増配をしています。

不況時に減配しないという会社の姿勢はは高配当株投資家にとって、かなり魅力的なポイントです。

しかし、2016年原油安時にはしっかりと減配していることは認識しておきましょう。

業績の安定性、不況時でも増額している点から買い進めたい銘柄です。

三井物産

| 会社名 | 三井物産 |

| 株価年安値(年初から下落値) | 1,378円(-20.2%) |

| 通期業績 | 減収減益 |

| 4Q売上( 前年度比) | 1,691,044百万円(-13.0%) |

| 4Q純利益(前年度比)) | 56,437百万円(-12.0%) |

| 資源セグメント構成比 | 28% |

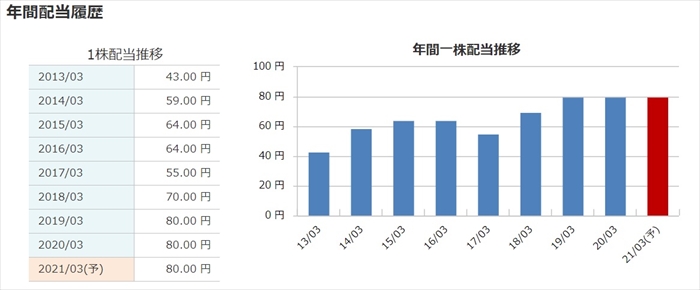

| 配当 | 80円(維持) |

続いて総合商社No2の三井物産です!年初からの暴落率は20%で、三菱商事よりは下げ幅が大きいですが日経平均の下落に比べると耐えているほうかと思います。

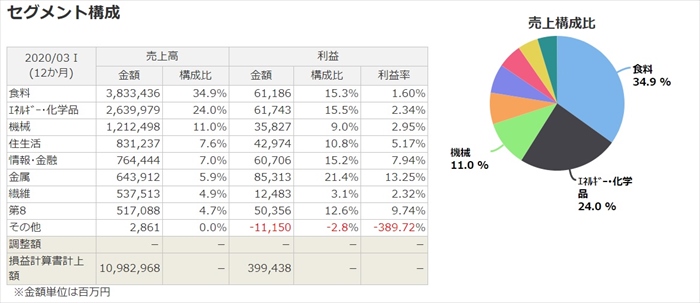

セグメントの構成比率としては、売上ベースでは28%と低いですが利益ベースでは75%と非常に高く、資源が稼ぎ頭であることがわかります。

長期間の不況に陥り、資源セグメントがボロボロになると業績の悪化が凄まじいことになりそうですね。

また主要セグメントは、この不安定な情勢の中で全て黒字という点はポイントが高いですね。

コロナの影響があり業績は減収減益でありますが、4Qの減収減益幅は非常に少ないです。

資源事業が多いのになぜ?と思われるかと思いますが、三井物産の資源セグメントはもともと非常に利益率が高いためマイナスに転じることはありませんでした。

ただし、先述した通り資源事業の比率が高いのは事実なので、長期間の不況が訪れた場合は業績、株価は更なる下落になると思われます。

減収減益ではありましたが、配当は前年同様80円を死守してくれました。三菱商事と同様に、2016年原油安時にはしっかりと減配していることは認識しておきましょう。

業績は安定していますが、配当がヨコヨコなので、三菱商事に比べると見劣りしてしまいますね。積極的には買わなくてもいいかなと思います。

伊藤忠商事

| 会社名 | 伊藤忠商事 |

| 株価年安値(年初から下落値) | 1,911円(-23.9%) |

| 通期業績 | 減収増益 |

| 4Q売上( 前年度比) | 2,722,406百万円(-8.4%) |

| 4Q純利益(前年度比)) | 74,649百万円(-27.5%) |

| 資源セグメント構成比 | 31% |

| 配当 | 85円(増配) |

続いて総合商社No3の伊藤忠商事です。株価の下落率は約24%で三井物産と同じレベルですね。

注目すべきは資源セグメントの割合が売上、利益ともに全体の約30%であり他商社より低いことです。

つまり資源セグメントに依存はしておらず、長期的な不況時には伊藤忠商事は強いということです。

コロナの影響が数年単位で長期間すると伊藤忠商事が商事の中では一人勝ち状態になるかもしれませんね。

通期では増益ではありましたが、コロナの影響が顕在化した4Qの収益性は悪化しており-27.5%減となっています。

配当は今期も増配です。直近8年間は減配したことがないので、高配当株投資家としては安心して保持出来ますね。

2016年の原油価格暴落時には他商社が減配をしましたが、伊藤忠商事はエネルギーの比率が少なく、業績への影響が比較的少なかったため減配はしていません。

これらを加味すると伊藤忠商事も購入を検討したい銘柄です。

住友商事

| 会社名 | 住友商事 |

| 株価年安値(年初から下落値) | 1,114.5円(-31.0%) |

| 通期業績 | 減収減益 |

| 4Q売上( 前年度比) | 1,365,082百万円(-13.0%) |

| 4Q純利益(前年度比)) | -39,990百万円(-150.8%) |

| 資源セグメント構成比 | 46% |

| 配当 | 80円(増配) |

続いて総合商社No4の住友商事です。株価は日経平均の暴落率と同様に30%の下落となりました。

資源セグメントの構成比率46%で、他の商社に比べても平均値ぐらいです。

資源セグメントの一部である金属が足を引っ張っており、コロナ渦巻く4Qは赤字決算となっています。

今年度の配当は増配となりましたが、来期の予想は減配となり厳しい状況です。

業績の不安定性と配当が減額になることから、購入対象外ですね…。

丸紅

| 会社名 | 丸紅 |

| 株価年安値(年初から下落値) | 458.2円(-42.8%) |

| 通期業績 | 減収減益 |

| 4Q売上( 前年度比) | 1,587,855百万円(-6.4%) |

| 4Q純利益(前年度比)) | -343,098百万円(-3,144.1%) |

| 資源セグメント構成比 | 14.2% |

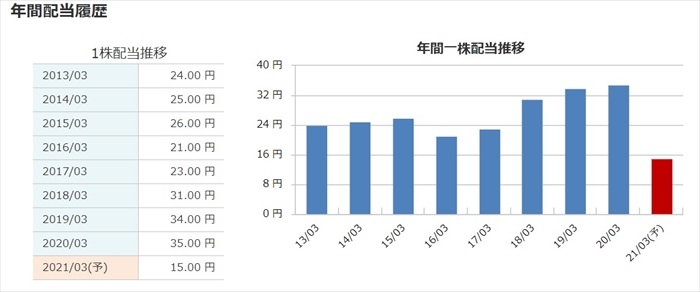

| 配当 | 35円(増配) |

続いて総合商社No5のっ丸紅です。株価はなんと42%以上もの下落となり、他商事と比べて凄いの下げ幅です。

丸紅といえばエネルギーといわれるぐらい、エネルギーに力を入れておりエネルギー関連の子会社も複数ある会社でもあります。

それらがコロナショックで大打撃を受けて、株価が暴落したという流れです。

構成比率では資源セグメントの割合は低いですが、売上が大きく低迷しているため少なく見えています。

そして注目すべきは次世代開発事業の赤字がやばいこと。利益率がマイナス7280%って…

この事業は近年新設された事業部であり、まだまだ投資段階かと思いますが、現状の大幅赤字がいつ改善されるのか?不透明な状況です。

4Q業績は大幅な赤字となり、前年比で-3144%の減益です。すごい数字…

20年度は増配でありますが来年度は配当も大幅な減配の見通しとなっています。

業績の不安定さと来年度が大幅減配配予定であることから、丸紅も購入対象外ですね。

豊田通商

| 会社名 | 豊田通商 |

| 株価年安値(年初から下落値) | 1,378円(-46.2%) |

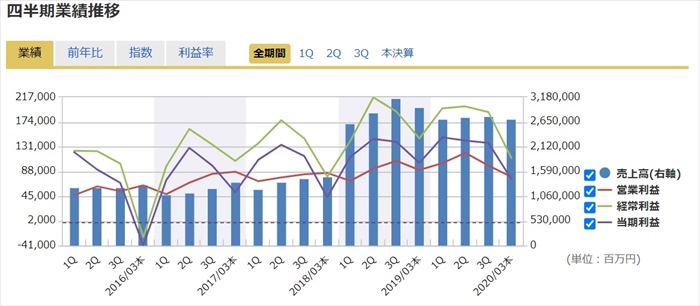

| 通期業績 | 減収増益 |

| 4Q売上( 前年度比) | 1,633,930百万円(-1.4%) |

| 4Q純利益(前年度比)) | 18,963百万円(-16.7%) |

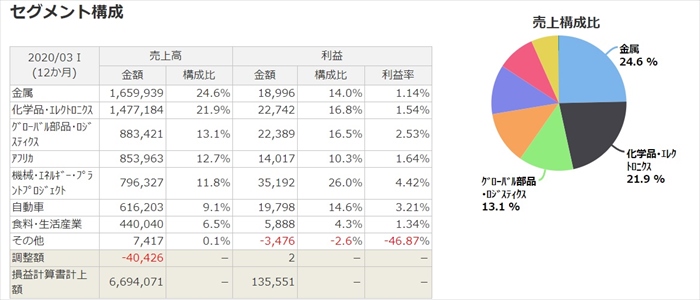

| 資源セグメント構成比 | 46% |

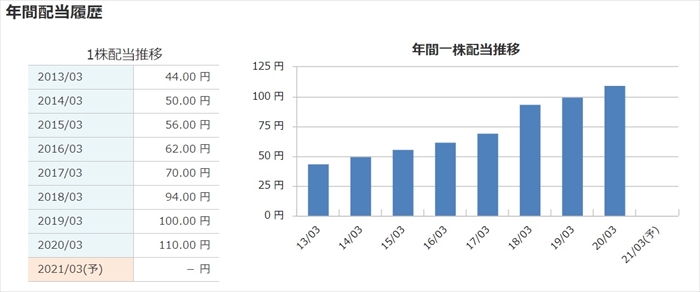

| 配当 | 110 円(増配) |

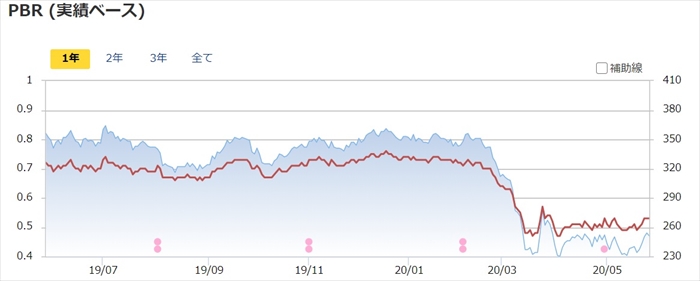

続いて総合商社No6の豊田通商です。株価の下落幅は丸紅を超える46.2%も下落となりました。

TOYOTAのグループ企業であることから、自動車事業の割合が高いのかなと思いきやそうではなく、他商事同様にいろいろな事業を展開しています。

資源セグメントの割合も特段に高くもないですね。

4Qの業績についても減収減益ではありますが、赤字ではありません。

4Q減収減益ですが、通期では減収増益であり配当も増額となりました。

しかし、時期の配当は未定となっております。近年は順調に増配をしているかつ、業績も比較的に安定しているため来期の配当は維持するでのは?と推測しています。

業績の安定性、配当の観点では購入を検討したいところですが、株価の下落率が酷いので購入対象外ですね。

双日

| 会社名 | 双日 |

| 株価年安値(年初から下落値) | 224円(-35.7%) |

| 通期業績 | 減収減益 |

| 4Q売上( 前年度比) | 436,227百万円(-2.1%) |

| 4Q純利益(前年度比)) | 23,334百万円(39.7%) |

| 資源セグメント構成比 | 25% |

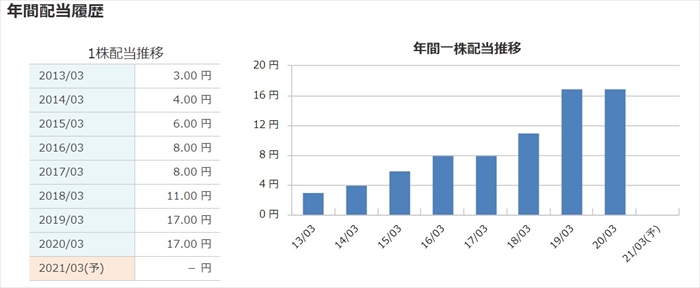

| 配当 | 17円(維持) |

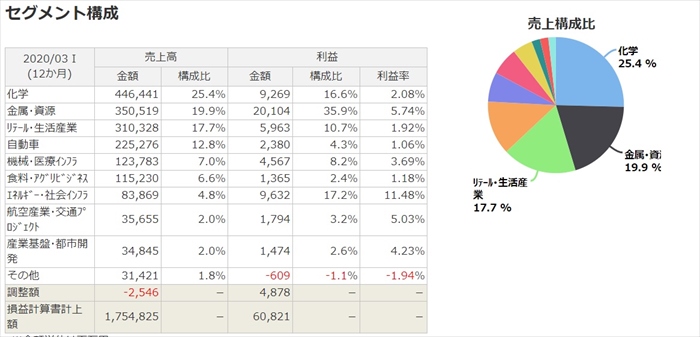

続いて総合商社No7の双日です。株価の下落は日経平均を少し超える35.7%の下落となりました。

他の商社に比べて買いやすい株価という点では、魅力的な銘柄ではありますね。

資源セグメントの割合は約25%で他の商社に比べて低い割合です。また各主要セクターは全て黒字なのもポイントです。

4Qの業績としては減収増益ではありますが、2018年度以降売上が低迷しています。

配当は今年度は維持する方針でありますが、来期は未定となっています。

株価が安いところ以外はあまりそそられるポイントは無いです。こちらも購入対象外です。

まとめ

- 三菱商事は業績安定、配当方針は魅力的

- 伊藤忠商事は不況時に強い

- 丸紅、住友商事は業績に難あり

- 豊田通商は株価下落率に難あり

株価下落率、業績、配当観点で総合的に比べてみると、魅力的なのは三菱商事と伊藤忠商事の2銘柄です。

業績の安定性、配当方針(不況時も減配しない、高配当)が2社の特色であり、高配当戦略をとっている投資家にはぴったりかと思います。

しかしながら、商社という業種は景気敏感株であることは忘れてはいけません。

商社株にだけ偏らず、他業種の銘柄もポートフォリオに取り入れ、不況時も安定したお金を運んでくれる構成にすることをオススメします。

更新箇所

2020年8月31日

アメリカの有名投資家であるウォーレン・バフェット氏が、日本の5大商社株をそれぞれ株式発行数の5%超まで購入したと報道。

それにより商社株は高騰しました。

三菱商事:2512.5(前日比7.7%)

伊藤忠:2723.5(前日比4.2%)

三井物産:1914.0(前日比7.3%)

住友商事:1374.5(前日比9.1%)

丸紅:639.6(前日比9.5%)

なお豊田商事、双日はバフェット氏は購入していない模様。