シンプルで利便性が良く、生活に溶け込みやすいデザインの商品が魅力的な無印良品。その運営会社である良品計画の株が暴落しています。

なぜこののような暴落が起きたのか?経緯、原因を確認し、良品計画の今後の株価、業績、はたまた倒産確率(リスク)を予想したいと思います。

基本情報

先ずは、良品計画の基本情報を見ていきましょう!

| 会社名 | 良品計画 |

| 業種 | 小売り |

| 会社概要 | 国内外での衣類、雑貨、食品の販売 |

| 発行済株数 | 28,078,000株 |

| 売上 | 443,700百万円 |

| 経常利益 | 38,000百万円 |

| PBR | 2.7倍 |

| BPS | 747.42 |

| ROE | 13.25% |

| ROA | 14.6% |

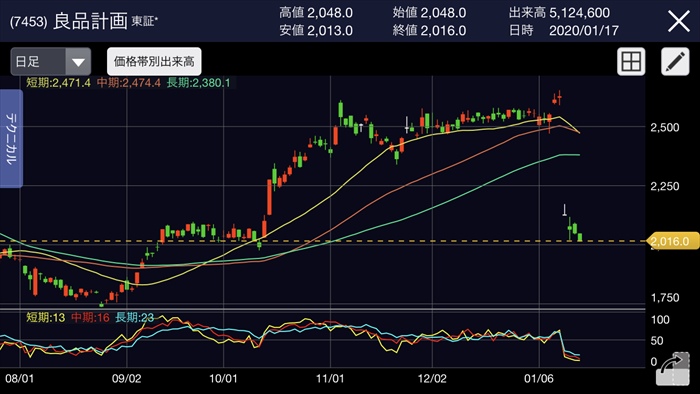

| 現在株価 | 2016円 |

| 株主優待 | なし |

| 配当(一株あたり) | 36.4円 |

| 店舗数 | 975店舗(国内:458、海外:517) |

※2020年1月17日時点

日本人であれば誰でも知っている無印。私も肌触りがいいので下着は愛用しています。

無印ブランドでのメインは小売りですが、それ以外にもホテル、カフェ事業などにも進出しており、国内外に975もの店舗を持っています。

てっきり日本での店舗数が総数の大半を占めていると思いきや、実際は海外の方が店舗数が多いので驚きです。

直近10年間の売り上げは右肩上がりですが、経常利益が2019年から下がっています。直近の3Q決算も営業利益が下がっています。

なおセクターは、「国内事業」「東アジア事業」「欧米事業」「西南アジア・オセアニア事業」に分かれておりますが、利益の6割以上が国内事業です。

店舗数比率では海外の方が多いのですが、稼いでいるのは国内店舗のようです。つまり、海外の収益性が悪いといことがわかりますね。

株価と見る、時系列

暴落の流れを株価の推移とともに見ていきましょう。

2018年7月5日

2019年度1Qの決算にて、9四半期ぶりのマイナス成長と発表。欧米地域は赤字で足を引っ張っており、他地域は増収増益。

これにより株価は前日比の12%の大幅下落。ここから大きな下げトレンドへ。

株価:33600円(3360円※分割後換算)

※現状は株が10分割により、当時の1/10の株価になっています。

2019年4月9日

2019年1月28日にてファミリーマートでの無印取り扱いがなくなり、国内での販売力が低下。そのため稼ぎ頭の国内事業の営業利益が低下。

海外事業は東アジア(中国、韓国、香港、台湾)では堅調に利益伸びているが、その他地域では苦戦しており北米では赤字が拡大。

株価:23600円(2360円※分割後換算)

2020年1月14日

業績を下方修正。全セグメントでボロボロな結果に。

・国内事業

204憶65百万円利益(同5.1減%)

・東アジア事業

115憶60百万円利益(同13.3減%)

・欧米事業

27億48百万円損失(同8億15百万円の損失)

・西南アジア・オセアニア事業

1億61百万円損失(同3億24百万円の利益)

直近10年間の売り上げは右肩上がりですが、経常利益が2019年から下がっていま

全地域にて利益が減っています。近年順調に利益を伸ばしていた東アジアですが、香港情勢悪化により下落となりました。

そして、欧米、西南アジア・オセアニア事業は仲良く赤字です。業績がボロボロのため、株価はストップ安となりました。

株価:2128円(ストップ安)

2018年のマイナス成長発覚から、どんどん状況が深刻化していますね。

国内事業も成長の限りが見えてきたため、海外で稼いでいかなければ会社として成長が見込めませんね。

今後の株価と業績

株価チャート

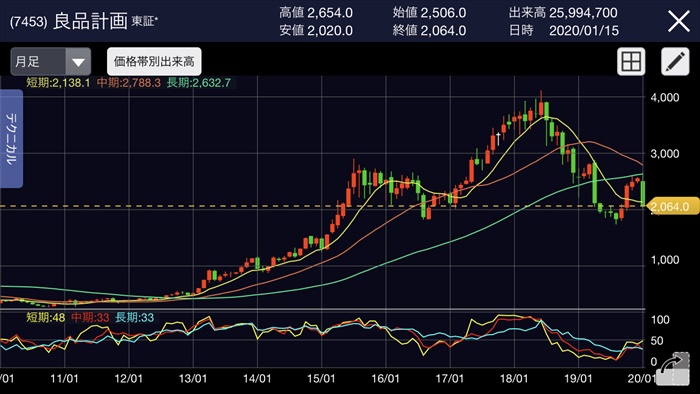

2019年度から露呈した業績悪化により、株は大きな下げトレンド中です。

小さな反転はありますが、業績悪化が改善していないため下げ止まりには至っていません。

このままズルズルと下がり1000円代に突入するものと思っています。

大きな反転、上げトレンドへの転換には、原因となった業績悪化の改善が必要となっていくるでしょう。良品計画の株を購入を検討している人は、まだまだ様子見でよいと思います。

配当金、株主優待

良品計画には株主優待制度はありません。

配当は利回りが2%以下と低いですが存在しています。会社方針として株主への利益返還にはそこまで力を入れてないようですね。

なお昨年2019年度は38.7円でしたが、業績悪化により今年度は36.4円と減配予定となっています。

直近での減配実績がありますので、配当目当ての株購入は非推奨です。今後、更なる業績悪化となった場合、配当金が更に減っていくものと思われます。

倒産確率

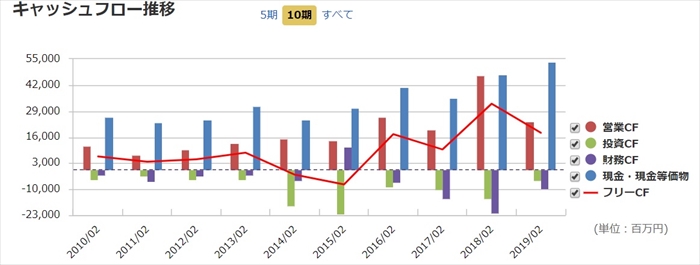

現金は20203Q時点では約391億もあり直近での倒産はありません。

しかしながら、昨年2019年度は現金が550億あったことから考えると会社の状況が悪いことは一目瞭然です。

またフリーキャッシュフローも、業績悪化が開始した2019年度から下がり続けています。早々に利益率の改善が必要ですね。

まとめ

- 直近の倒産リスクは低い

- 2018年7月より下げトレンドが継続

- 売上は上がっているが経常利益が低下している

- 欧米、オセアニア、南アジア地域がボロボロ

国内事業での利益拡大には限界があります。会社が拡大成長するためには、世界で勝負し利益を獲得してく必要があります。

全国各地に店舗が出店しきっている国内事業においては、これ以上拡大路線での収益増加は厳しく、効率化によるコストダウン、ヒット商品の開発が必要と思われます。

しかし、それだけでは足を引っ張っている海外事業のカバーリングをすることは難しいでしょう。

やはり足を引っ張っている種悪の根源である海外事業の収益性を高めていくことが近道かと思います。

特に真っ先に改善の矛を向けるべきは赤字垂れ流しの北米です。北米は100店舗の展開を目指しているようですが、北米進出で失敗したいきなりステーキのようにならないように、しっかりとその地域での収益性を確認し、見極めた上での店舗数拡大に踏み込む必要がありますね。

そうでなければ、いきなりステーキのように致命傷になりますので…

無印には、お気に入りの商品がいっぱいあるので、一消費者としては会社の応援はしてきたいです。ただし、あくまで一消費者としてです。我が家としては高配当戦略をとっているため、減配実績がある良品計画は投資対象外です。